foto: leggo.it

I mass media ci informano che il Governo per oggi 06 APRILE 2020 ha intenzione di iniziare l’iter per concedere credito alle imprese italiane al fine di sostenerne la liquidità.

Occorre subito precisare che diversamente da ciò che sta succedendo negli USA ed in Cina dove le rispettive banche centrali accreditano direttamente il conto corrente delle imprese per sostenere la liquidità, il prossimo DPCM darà la possibilità di concedere crediti, quindi le imprese si indebiteranno con il sistema bancario per ottenere dei finanziamenti.

Essendo un finanziamento, come sempre, è previsto il rimborso ( cosa che non esiste con l’accredito diretto in conto corrente USA e Cina).

Vediamo che cosa dovrebbe contenere il prossimo DPCM, il condizionale è d’obbligo perché è in itinere.

Si prevede il potenziamento del Fondo di Garanzia per le PMI con una dotazione fino a 7 miliardi di euro. Questo Fondo riuscirà a produrre crediti fino a 100 miliardi di euro.

Garanzia fino al 100% per i crediti fino a 25.000 euro senza alcuna valutazione del merito di credito.

Garanzia del 100% fino ad un credito di 800 mila euro con valutazione del merito di credito.

Garanzia al 90% per i prestiti fino a 5 milioni di euro, estendibile fino al 100% con la controgaranzia di Confidi, con la valutazione del solo modulo economico-finanziario.

Per le imprese si prospettano buone possibilità di ottenere credito a condizioni vantaggiose.

Occorre soffermare l’attenzione che l’affidabilità, cioè la capacità di rimborso del credito, non è uguale per tutte le imprese. Alcune riescono a rimborsare integralmente altre no.

Questa capacità di rimborso è in massima parte condizionata della dimensione del credito ottenuto. L’impresa che ha ottenuto un piccolo credito esempio fino a 25.000 euro ha in media, una capacità di rimborso molto più alta rispetto all’impresa che ha ottenuto un credito da 1 a 5 milioni di euro. Questo concorda con le differenti modalità di concessione di credito viste sopra.

Questo concorda con le differenti modalità di concessione di credito viste sopra.

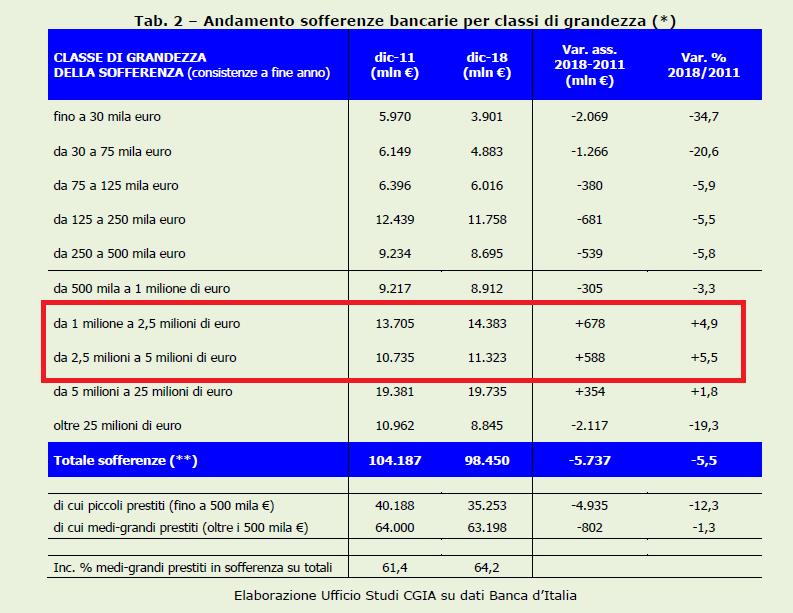

Uno studio della CGIA di Mestre del 06 aprile 2019 (foto a destra), dimostra chiaramente che la maggior concentrazione delle sofferenze bancarie (mancate restituzioni del credito) si registrano proprio per le concessioni fra il milione di euro ed i cinque milioni di euro.

Come abbiamo visto, per le concessioni di credito da oltre 800 mila euro fino a 5 milioni di euro, area di massima concentrazione delle sofferenze bancarie come indicato dalla CGIA di Mestre, il redigendo DPCM prevede una garanzia del Fondo Garanzia per le PMI al 90% con la valutazione del solo modulo economico finanziario.

Risulta di tutta evidenza che il Fondo di garanzia per le PMI e Confidi per le classi di credito da oltre 800 mila euro fino a 5 milioni di euro è bene si preparino a sborsare cifre consistenti per le (certe) sofferenze bancarie.

Le richieste di copertura delle garanzie da parte delle banche sono pronte per la spedizione prima ancora della presentazione delle richieste di concessione dei crediti.

Il Ministero dello Sviluppo economico dovrebbe prestare la massima attenzione.